Reverse Factoring & Supply Chain Finance

Reverse Factoring Bancaire

Beaucoup de définitions existent avec des variantes pour le Reverse Factoring. On retiendra que le Reverse Factoring – Affacturage Inversé, émane du secteur bancaire qui a souhaité proposer un affacturage plus sécurisé, puisque le donneur d’ordre doit s’engager, cette fois, à rembourser la banque ou le factor.

La nature bancaire du Reverse Factoring en limite l’efficacité dans la Supply Chain et génère des contraintes pour le donneur d’ordre. De plus le donneur d’ordre doit consentir à divulguer le détail sensible/confidentiel (montant des achats, nombre de pièces, cyclicité du business, conditions de règlement, présence d’escompte) de ses opérations fournisseurs au partenaire bancaire. En plus d’assister à une perte de contrôle du donneur d’ordre, son éco-système fournisseurs devient de fait intermédié par le partenaire bancaire.

Si, il en est de même dans l’affacturage classique, bon nombre de donneurs d’ordres souhaiteraient contrôler le recours à de tels modes de financement qui en plus de fournir des informations commerciales peuvent pénaliser le concours bancaire du donneur d’ordre si on retrouve la même banque en factor du fournisseur et banque du D.O. En cas de financement sans recours, cette dernière consolide l’opération de crédit sur le D.O.

En plus de son caractère structurant sur le bilan du fournisseur et de celui du D.O., la diffusion du Reverse bancaire s’effectue parfois de manière « volontariste » en opposant une demande d’allongement des délais de paiement contre un règlement anticipé. La mauvaise réputation de tels dispositifs auprès des commissaires aux comptes tient à un certain nombre de facteurs parfaitement identifiés.

La nature bancaire du Reverse Factoring en limite l’efficacité dans la Supply Chain et génère des contraintes pour le donneur d’ordre. De plus le donneur d’ordre doit consentir à divulguer le détail sensible/confidentiel (montant des achats, nombre de pièces, cyclicité du business, conditions de règlement, présence d’escompte) de ses opérations fournisseurs au partenaire bancaire. En plus d’assister à une perte de contrôle du donneur d’ordre, son éco-système fournisseurs devient de fait intermédié par le partenaire bancaire.

Si, il en est de même dans l’affacturage classique, bon nombre de donneurs d’ordres souhaiteraient contrôler le recours à de tels modes de financement qui en plus de fournir des informations commerciales peuvent pénaliser le concours bancaire du donneur d’ordre si on retrouve la même banque en factor du fournisseur et banque du D.O. En cas de financement sans recours, cette dernière consolide l’opération de crédit sur le D.O.

En plus de son caractère structurant sur le bilan du fournisseur et de celui du D.O., la diffusion du Reverse bancaire s’effectue parfois de manière « volontariste » en opposant une demande d’allongement des délais de paiement contre un règlement anticipé. La mauvaise réputation de tels dispositifs auprès des commissaires aux comptes tient à un certain nombre de facteurs parfaitement identifiés.

Reverse Factoring Collaboratif

Depuis 10 ans, Corporate LinX a revisité le concept de faire bénéficier le fournisseur de la qualité de signature du donneur d’ordre dans un mode entièrement collaboratif. Chacun des participants doit tirer bénéfice du dispositif à l’opposé d’un programme contraint pour le fournisseur et uniquement au bénéfice du D.O.

La relation fournisseur, devenue sujet critique dans de nombreuses entreprises s’inscrit d’ailleurs fréquemment dans la démarche RSE du D.O. La qualité de santé financière des fournisseurs impacte directement son client. Livraisons compromises, revenu client compromis.

Le Reverse Collaboratif revêt de nombreuses formes mais entame une démarche d’échanges avec les fournisseurs. D’abord, leur demander si le seul paiement anticipé des factures approuvées résout leur problématique de cash. Plus en amont dans la vie de la créance, le financement de commandes ou de factures non encore approuvées peuvent apporter une plus grande souplesse financière.

Il est important de bien savoir pourquoi une entreprise dans ce type de projet et quels sont les objectifs qu’elle souhaite atteindre.

Un projet collaboratif se conçoit dans un partage d’informations comptables et financières avec le fournisseur. Grâce à une telle transparence, le pilotage des encaissements futurs devient fluide et fiable. Nul besoin d’outils de prédiction, l’information émane du système d’information du client !

D’ailleurs, les directions financières et trésorerie tendent à remplacer cette appellation impropre par des dénominations comme ; le financement de la Supply Chain ou le règlement anticipé des créances fournisseurs ou plus récemment par ‘financement durable’.

Il convient d’établir qu’il s’agit de programmes visant à améliorer la rentabilité financière de la ‘Supply Chain’ physique. Ces 2 types d’initiatives visent à améliorer la trésorerie du donneur d’ordres et de ses fournisseurs. Grâce à la gestion principalement dématérialisée des échanges des transactions et informations, ces initiatives permettent des réductions rapides de coûts opérationnels et s’inscrivent notamment dans la logique d’une création d’un centre de services partagés.

La Supply Chain (terme logistique désignant la chaîne d’approvisionnement) décrit l’acte d’achats et la livraison des biens ou services commandés par le donneur d’ordres (D.O.) à son fournisseur.

Le financement de la Supply Chain traduit un échange (paiement, financement, pré-financement) qui se produit dans la direction opposée à celle de l’acheminement des biens et des services.

La relation fournisseur, devenue sujet critique dans de nombreuses entreprises s’inscrit d’ailleurs fréquemment dans la démarche RSE du D.O. La qualité de santé financière des fournisseurs impacte directement son client. Livraisons compromises, revenu client compromis.

Le Reverse Collaboratif revêt de nombreuses formes mais entame une démarche d’échanges avec les fournisseurs. D’abord, leur demander si le seul paiement anticipé des factures approuvées résout leur problématique de cash. Plus en amont dans la vie de la créance, le financement de commandes ou de factures non encore approuvées peuvent apporter une plus grande souplesse financière.

Il est important de bien savoir pourquoi une entreprise dans ce type de projet et quels sont les objectifs qu’elle souhaite atteindre.

Un projet collaboratif se conçoit dans un partage d’informations comptables et financières avec le fournisseur. Grâce à une telle transparence, le pilotage des encaissements futurs devient fluide et fiable. Nul besoin d’outils de prédiction, l’information émane du système d’information du client !

D’ailleurs, les directions financières et trésorerie tendent à remplacer cette appellation impropre par des dénominations comme ; le financement de la Supply Chain ou le règlement anticipé des créances fournisseurs ou plus récemment par ‘financement durable’.

Il convient d’établir qu’il s’agit de programmes visant à améliorer la rentabilité financière de la ‘Supply Chain’ physique. Ces 2 types d’initiatives visent à améliorer la trésorerie du donneur d’ordres et de ses fournisseurs. Grâce à la gestion principalement dématérialisée des échanges des transactions et informations, ces initiatives permettent des réductions rapides de coûts opérationnels et s’inscrivent notamment dans la logique d’une création d’un centre de services partagés.

La Supply Chain (terme logistique désignant la chaîne d’approvisionnement) décrit l’acte d’achats et la livraison des biens ou services commandés par le donneur d’ordres (D.O.) à son fournisseur.

Le financement de la Supply Chain traduit un échange (paiement, financement, pré-financement) qui se produit dans la direction opposée à celle de l’acheminement des biens et des services.

Reverse Factoring – Affacturage Inversé

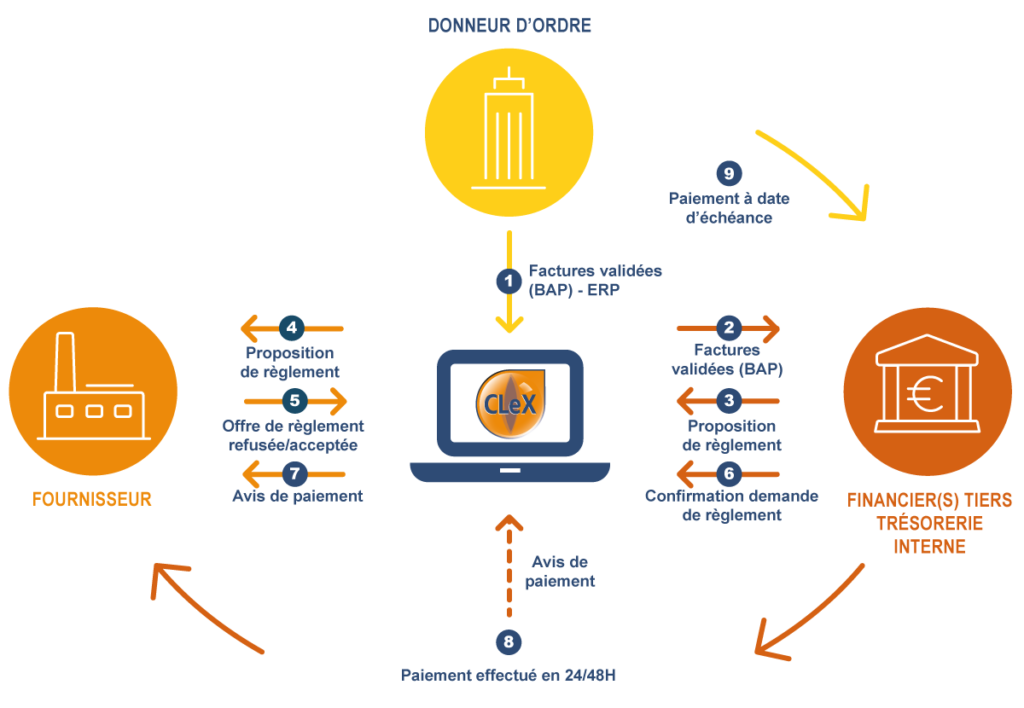

Service permettant au fournisseur d’obtenir un paiement anticipé de ses factures (créances validées par le D.O.). Le financier impliqué reçoit l’information facture du D.O. Le D.O. règle le financier au terme de la date d’échéance de la créance.

L’implication du D.O. doit permettre un coût de crédit très inférieur pour le fournisseur car basé sur une industrialisation de nombreux échanges de données et sur la qualité de signature du D.O..

Supply Chain Finance – Financement de la Supply Chain

L’objectif est identique au Reverse Factoring, à savoir une opportunité de règlement anticipé proposée par le donneur d’ordres à ses fournisseurs. Dans ce cas, le fournisseur est en capacité de déclarer son besoin de paiement anticipé dès l’émission de sa facture vers le donneur d’ordres. Dans certains cas, des factures non encore validées ou des commandes peuvent être réglées (pour partie de leur montant) au fournisseur.

Pour ces 2 types de programmes, le D.O. initie et contrôle la démarche. Le D.O. règle alors le financier participant au programme, selon les délais de paiement en vigueur.

Pour ces 2 types de programmes, le D.O. initie et contrôle la démarche. Le D.O. règle alors le financier participant au programme, selon les délais de paiement en vigueur.

Si ces programmes se ressemblent, on retiendra que :

- les initiatives doivent maintenir la dette opérationnelle pour le D.O.

- les initiatives doivent être déconsolidantes (hors bilan) pour les fournisseurs,

- Le donneur d’ordres est à l’origine de leur conception, les contrôle et met à disposition une solution technique (de type portail) permettant une relation tripartite et multi-financiers.

- En extension du Reverse Factoring, le Supply Chain Finance repose sur un principe plus dynamique car le fournisseur déclare son besoin plus tôt ; l’offre de financement peut ne pas être restreinte qu’aux seules créances validées mais à des factures comptabilisées ou plus tôt encore à des commandes émises et acceptées par le fournisseurs.

Plusieurs autres termes existent pour définir ces programmes comme Dynamic Discounting, Supply Chain Financing, Sale of receivables, etc